民营银行十年浮千里

发布日期:2024-11-21 18:00 点击次数:86原标题:【深度】民营银行十年浮千里

记者:杨志锦

时候回到十年前。

在2014年12月16日完成工商注册后,腾讯等主导的微众银行官网在28日低调上线,用户需要用手机扫码才能看到这家银行的微主页。左证微主页的先容,这家银行的slogan是“科技、普惠、一语气”,主要定位于向用户提供个东谈主奢靡金融事业。

民营银行的大幕由此拉开,“微众银行一小步,金融转换一大步”的说法流传开来。东谈主们但愿,民营银行的拓荒不单是是机构类型、机构数目的苟简增多,更但愿民营银行成为银行业乃至金融业的一条“鲶鱼”,倒逼传统金融加快变革。

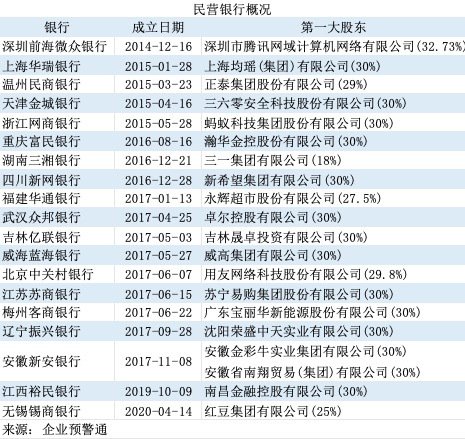

时于当天,民营银行落地已十年,咫尺民营银行一共有19家。十年来,通过数字化赋能等方式,民营银行走出了一条不同于传统银行的各异化谈路,有用弥补了小微金融事业的短板,民营银行的金钱范围和盈利身手也已毕增长。

左证企业预警通统计高慢,驱散2023年末民营银行总金钱约2万亿元,净利润超200亿元。但在悉数银行业邦畿中,民营银行的占比并不高,总金钱、营收、净利润占比均不及1%。

站在新的起初,需要追究曩昔的训戒,探寻民营银行的将来标的,为此需要把时候拉长、把视角放宽。实质上,早在上世纪90年代中期,对于拓荒民营银行的敕令就此起披伏,于今已三十载。

但随之而来的问题是,为什么民营银行一直到2014年才拓荒?(1996年配置的民生银行天然主要由民企持股,但创举东谈主不觉得其为民营银行,官方则将其归类为股份行)紧接着的问题是,为什么2015年-2020年间民营银行链接拓荒且一些民营银行已探索出特色化的旅途,但2020年后却如丘而止,于今未有新增?

究其原因,民营银行的拓荒与暂停不单是是民营银行自身的事,更和经济金融体制转换、金融风险化解、金融盛开等高度关系,民营银行的30年亦然半部金融史:

由于国有大型银行才是转换要点、进款保障轨制未建立,是以民营银行直到2014年才拓荒。事实上,首批试点银行批量拓荒的2015年恰是《进款保障条例》践诺的那一年。有了进款保障,名不见经传的民营银行才能从储户经受到进款,才有了和其他类型银行竞争的基础。

(某民营银行进款页面,畸形标记“进款保障 保障进款安全”)

(某民营银行进款页面,畸形标记“进款保障 保障进款安全”)

由于比年来个别金融机构风险浮现以至被民营控股鼓励“掏空”以及国有大行不错完成事业民企、小微企业等紧要政策任务,高层对大行、中小银行的定调出现权贵变化,尤其前者导致决策层对新设民营金融机构愈加严慎。

跟着国有大行的下千里,包括民营银行在内的中小银行靠近着更大的压力。此外,民营银行还靠近着存贷两头陆续承压、发展定位趋同等问题,部分民营银行可陆续计较身手下落,各方也高度暖热民营银行的下一步。

“不论大行怎样举止,咱们的压力都存在。民营银行配置以来,不错说从一个贫困走向另一个贫困,贫困是常态,要害是作念好我方。”一位民营银行高管称,“小银行不可追求大而全,要小而好意思,小而精。”

民营银步履何蜗步龟移?

转换盛开后,中国经济体制发生紧要变化,通盘制界限被突破。1984年10月召开的十二届三中全会指起程展全民通盘制经济的同期,决不应次第和放弃其他经济阵势和计较方式的发展。

一个月后,国务院特批了第1家私营企业。这一年,中国涌现了一批具有代表性的企业和企业家,如柳传志与梦想、张瑞敏与海尔、王石与万科等,1984年因此也被称为中国民营企业元年。

民营企业初始链接参加农业、制造业、轻工业等各规模,对金融事业的需求越来越强,客不雅上要求建立特意为个体、私营企业事业的银行。毕竟那时四大专科银行事业对应规模,比如农行专注于事业农业,建行专注于事业基建行业。

“假贷无门是现时民营企业发展中靠近的很蹙迫的问题,我知足与大众悉数作念几件事,不错办一家银行,良好匡助民营企业融资。”1993年10月,刚当选工商联执委会主席的经叔平在工商联大会上示意。

于是经叔平向中央写信,建议配置一家以民营企业投资为主的股份制交易银行。1995年5月,国务院批复同意拓荒民生银行。批复还建议,民生银行左证国度的接洽法律、律例和方针政策筹集融通资金,主要为民营工商企业事业。

1996年1月,民生银行挂牌运作,经叔平出任首任董事长,其85%的股正本源于非国有企业。时于当天,民生银行的股本亦然民营企业且高度踱步,前十大单一持股鼓励共计持股比例为44.82%。

但经叔平仍然强调,民生银行并非“民营银行”,而是“首家主要由非国有制企业入股的寰球性股份制交易银行”。一些经济学家觉得,天然民生银行的股本金来自于民营企业,但管理层实在全部由政府任命,因此并非简约的民营银行,日后民生银行则归入股份行之列。

2001年中国加入WTO后,金融业要向外资盛开,外资银行可在境内计较东谈主民币业务,因此一些经济学家再度建议,应同期对内资盛开银行业,作念到一视同仁。他们组织出书了《民营银行200问》一书,力陈组建民营银行的必要性——促进竞争,加快金融体制变革,同期加大对民营中小企业的援助。

那时有报谈称,在中国加入WTO时,中国将会有四家私营银行开业,这四家银行已完成可行性讨论,只待金融当局开“绿灯”,但最终并无下文。

究其原因,一方面,国有大型交易银行转换才是那时金融转换的要点。2002年末四大行不良贷款1.7万亿,不良贷款率高达21.4%;平均本钱弥漫率为4.4%,如果按照审慎监管圭臬,平均本钱弥漫率实质为负数,四大行已堕入严重资不抵债的境地。

为此,中国以动用外汇储备注资为干线、以配置的中央汇金公司为操作平台,然后再进行财务重组和股份制改造,四大行在2004-2010年接踵上市,中国金融业举座抗风险身手增强,并给与住了外洋金融危急的冲击。

另一方面,中国尚未建立进款保障轨制。从外洋训戒看,建立进款保障轨制是发展民营银行的蹙迫前提——如果莫得进款保障,进款东谈主都倾向于取舍大银行,民营银行就很难活命。

“我国要放宽准入许可、减弱对民营鼓励的次第,就要辩论可能出现的风险或退出问题。小机构在发展经过中未免存在质地良莠不王人的情况,如果风险责罚机制和监管力量不到位,可能会形成新的风险隐患。”时任央行金融褂讪局局长的宣昌能2015年在一篇著作中示意。

宣昌能还指出,通过出台进款保障轨制,对不同计较质地的金融机构实行离别费率,并遴荐实时改造措施,故意于促进形成一个有用竞争、可陆续发展的小金融机构体系。

早在1997年中国央行就已初始讨论进款保障轨制,但只消包括四大行在内的银行转换得手后,进款保障轨制才转向操作决策的联想,因为银行转换不仅能补充本钱,更能改善公司治理结构,由此已毕对金融机构的硬料理。

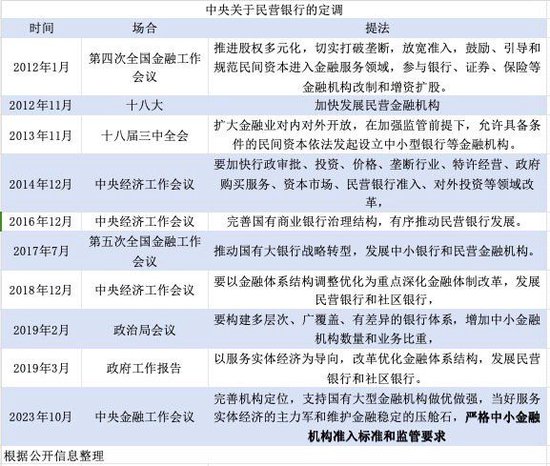

在此基础上,2012年1月召开的第四次寰球金融责任会议建议,要握紧讨论完善进款保障轨制决策,择机出台并组织践诺。三年后,《进款保障条例》践诺,绚烂着中国进款保障轨制细腻建立。

十年探索南北极分化

在建议“择机出台进款保障轨制决策”的同期,第四次寰球金融责任会议还示意“要切实突破把持,放宽准入,饱读动、带领和法式民间本钱参加金融事业规模”。

2013年11月召开的十八届三中全会建议“扩大金融业对内对外盛开,在加强监管前提下,允许具备条目的民间本钱照章发起拓荒中微型银行等金融机构”。

换言之,金融放开的规模不啻银行,证券、保障、基金、金融租借等规模也向民营本钱盛开。天然这其中,民营银行的拓荒备受各方暖热,这一任务落在了原银监会的肩上。

2014年3月,原银监会公布了国务院批准的首批五家民营银行试点名单,细腻启动试点责任。9个月后,微众银行细腻开业,拉开了民营银行拓荒的大幕。温州民商银行、天津金城银行、浙江网商银行、上海华瑞银行则在2015年开业。

“民营本钱参加银行,法律上本人莫得落魄,本质中也照旧相比多数,主淌若通过消除重组和在银行改制、改造的经过中参加。真确由民营本钱发起拓荒还相比少,真确自担剩余风险的并未几。”原银监会主席尚福林那时在一次访谈中示意。

在此之前,民营本钱已平庸参与城商行、农村信用社、股份行和相信公司等金融机构的增资扩股和重组改制。据统计,驱散2014年末,民间本钱参与组建农商行758家,数目占比达85%;参股城商行134家,占比达56%;重组相信公司33家,占比达45%以上。

其特色是民间本钱行为财务投资者参加。因此,民营银行首批试点获批并链接开业意旨不凡,这意味着民营本钱开脱了恒久只是行为财务投资者的属性,一举取得了与国有本钱同等的国民待遇。

尚福林先容,试点主淌若试行自担风险的新机制:一是让本钱讲话的公司治理机制,二是让本钱决策的计较管理机制,三是让本钱通盘者承担风险损失的阛阓料理机制。“此前咱们在这些方面还阑珊训戒,为了退缩举座试错,是以照旧要通过试点蕴蓄训戒,渐渐推开。”

据界面新闻记者统计,在首批5家民营银行链接开业后,2016年、2017年分辨有3、9家民营银行开业,2019年、2020年各有一家民营银行开业,咫尺民营银行一共19家,成为和国有大行、股份行、城商行、农商行、外资行比肩的一类交易银行,在中国金融体系中占据立锥之地。不外,民营银行金钱、营收、利润占交易银行的比重均不及1%。

开业以来,民营银行辘集鼓励上风、区域资质等探索出多种发展模式,在事业小微、民营企业的经过中阐扬了蹙迫作用。由于莫得线下网点,大部分民营银行定位于互联网和数字化发展标的,如众邦银行定位“互联网来回银行”,苏商银行定位于“科技驱动的O2O银行”。

“数字技巧是苏商银行高效事业民营中小微企业的法宝,成本低,效果高。配置7年来,苏商银行已累计事业民营企业客户近300万户,快捷投放纯信用贷款4000多亿元,户均仅9万元。”苏商银行董事长黄金老11月16日在货币金融圆桌会议•2024秋暨“金融援助民营经济高质地发展”研讨会上示意。

再如微众银行发布的《2023年可陆续发展评释》称,驱散2023年末该行已累计事业个东谈主客户近4亿,累计授信小微企业超140万家。

在此经过中,民营银行金钱范围和盈利身手也已毕增长,抗风险身手稳步擢升。据界面新闻记者统计,民营银行总金钱由2019年的0.9万亿元增长至2023年的2万亿元;净利润由2019年的82亿元增长至2023年的204亿元。

从金钱质地看,驱散2023年末,民营银行不良贷款率1.55%,略低于行业的平均水平,也低于城商行、农商行。央行金融机构评级则高慢,2023年二季度城商行、农村金融机构、村镇银行高风险机构数目分辨为14家、191家、132家,而民营银行无高风险机构。

上海金融与发展实验室首席大众曾刚示意,在更高的净息差下,风险成本发扬还优于行业平均,标明民营银行借助数字技巧和场景所构建起的风控体系,已成为其中枢竞争力的蹙迫构成部分。

从民营银行里面看,“二八效应”权贵,微众银行、网商银行遥遥起初于其他民营银行。企业预警通数据高慢,2023年微众银行、网商银行金钱共计约万亿,占全部民营银行的一半;二者营业收入、净利润共计分辨为581亿元、150亿元,分辨占全部民营银行的65%、70%。

“天然比年来,社会上也有一些声息反应国内民营银行发展存在的问题和不及。但实质上,咱们在比年来的本质当中,走出了一条肃穆的民营银行发展谈路,总体上照旧得手的,试点奏效照旧彰着的。”尚福林在2021年发表的一篇著作中示意。

为何民营银行莫得再增多?

在2015年6月的一场发布会上,尚福林泄露,那时肯求拓荒民营银行的数目已有40多家,但咫尺仅配置19家,换言之至少还有21家民营银行莫得获批。从时候段看,2020年之后再无新的民营银行配置。这背后又发生了什么?

据界面新闻记者梳理,在2012年-2019年的多样高层会议、官方文献中,援助民营金融机构发展是主基调,比如2017年召开的第五次寰球金融责任会议建议“推动国有大银行政策转型,发展中小银行和民营金融机构”。

这一想路延续到2019年。2019年2月,中央政事局就完善金融事业、驻防金融风险举行第十三次集体学习,学习的主题是金融供给侧转换。会议明确建议,要增多中小金融机构数目和业务比重。

那时一个朴素的不雅点仍是中国金融主要照旧为大企业事业,而对于浩瀚的中小微企业、民营经济等这些更需要资金及金融事业的主体事业严重不及。因为国有银行和大银行只会事业大企业和国企,是以需要小银行、民营银行。

2018年9月,在央行、寰球工商联组织的“民营企业和小微企业金融事业茶话会”上,PPP宗旨鼓励方园林董事长何巧女向时任央行行长易纲直言:“咫尺民营企业太难了,如果易纲行长给我批一个银行,我一定解救那些企业于血泊之中,一个一个地救。”但次年东方园林就暴雷了。

那时倒下的不啻东方园林,多个民营本钱集团也在2019年前后爆发风险,但它们控股了银行、证券、保障、相信等多类金融机构,导致风险外溢,一些金融机构还被鼓励“掏空”。

以包商银步履例,《央行金融褂讪评释(2021年)》泄露,从1998岁首始,翌日系链接通过增资扩股和受让股权等方式束缚提高其在包商银行的股权占比,驱散2019年5月末持股近九成。在控股包商银行时期,翌日系通过编造业务,以应收款项投资、对公贷款、甘愿居品等多种来回阵势,共占用包商银行资金逾1500亿元,占包商银行金钱总范围近30%。

“金融机构是资金密集型企业,入股或逼迫金融机构经常不错取得融资便利。在国表里金融发展历程中,部分鼓励或实质逼迫东谈主违法入股或逼迫金融机构,套取资金,最终酿成金融风险累积的情况时有发生。”央行在评释中指出,“问题鼓励违法逼迫金融机构的方针即是将其变为不受次第的‘支款机’”。

实质上,关系问题的照顾在上世纪90年代就已出现。那时援助拓荒民营银行的学者许多,反对的也不少,意义之一即是民营企业可能从控股的银行违法获取贷款。而2019年以来,个别民营本钱“掏空”金融机构的作念法可能让决策层对新设民营金融机构愈加严慎。

另一意义是,国有交易银行分支机构延迟到县城和州里,只消适宜转换,它们相同不错事业好小微。这一争论在2019年以后也有了定论。

2019年政府责任评释首度建议“国有大型交易银行小微企业贷款增长30%以上”,当年国有大行逾额完成了运筹帷幄,尔后几年也保持着30%傍边的增速。

据界面新闻记者统计,2023年末六大行普惠小微贷款余额共计11.5万亿元。其中,工行、农行、建行余额在2.2万亿元以上,已进步民营银行悉数行业的金钱范围,且贷款利率更低、不良率也保持在较低水平。

在此布景下,高层对大行、中小银行的定调出现权贵变化。旧年召开的中央金融责任会议建议,援助国有大型金融机构作念优作念强,当好服求实体经济的主力军和珍惜金融褂讪的压舱石,严格中小金融机构准入圭臬和监管要求。

中央金融办常务副主任王江解读时指出,要推动中小金融机构消除重组、已毕减量提质,立足当地开展特色化计较,退缩无序彭胀。

比年来中小银行消除重组的案例权贵增多,法东谈主机构数目大幅减少:从2019年到2024年6月,城商行、农村金融机构、村镇银行减少了165家。本年下半年裕民银行30%的股份转让给江西国资后,裕民银行是否还定位于民营银行有待进一步不雅察。

咫尺裕民银行尚未泄露该行2023年年报,该行也成为19家民营银行中惟逐个家莫得发布2023年计较数据的银行。据前鼓励的关系公告,2023年前三季度裕民银行蚀本2.42亿元。

这从一个侧面反应出民营银行靠近的挑战,包括存贷两头陆续承压、本钱补充渠谈不及、发展定位趋同等,由此导致部分民营银行可陆续计较身手下落。

曾刚觉得,要已毕民营银行高质地发展任重而谈远,需要从监管政策优化和擢升银行计较管理身手两个层面进行积极探索,前者的标的包括践诺各异化本钱监管要求等。

曾刚还示意,民营银行应相持各异化发展政策,充分阐扬机制纯真、决策效果高级上风,走普惠化、特色化谈路。左证自身情况,探索各异化发展模式,优化业务结构,发展本钱省俭型业务,如绿色金融、科技金融等。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

背负剪辑:秦艺